Отпускные «подарки»

Обновлено: 27.04.2024

Как правильно рассчитать отпускные, чтобы понять, на что вы можете рассчитывать во время отдыха? Что делать, если деньги не выдали, или пришла меньшая сумма? Читайте в нашей статье ответы на эти вопросы.

Мария начала готовиться к отпуску заранее. Заблаговременно купила несколько купальников и вечерних платьев, отправила детей к бабушке, изучила почти все существующие сайты с турами, отелями и достопримечательностями. И теперь каждую минуту думала об Италии, куда они с мужем мечтали попасть с момента знакомства.

Марии пришли отпускные – всего 10 тысяч рублей вместо ожидаемых 20. Придется выбрать отель подешевле, возможно, экономить на еде во время отпуска, а о сувенирах и вовсе придется забыть. Но почему она получила меньшую сумму? Давайте разберемся вместе.

Формула расчета отпускных

Для чего нужно уметь считать свои отпускные:

- проверить, все ли верно рассчитал бухгалтер, если кажется, что пришла не та сумма, на которую вы рассчитывали;

- если честность начальника вызывает подозрения, то с помощью подсчетов можно выяснить, насколько он искренен;

- заранее рассчитать свои расходы в отпуске – если, например, вы хотите заказать билеты на самолет заранее, но не уверены, хватит ли вам на бизнес-класс, то лучше предварительно узнать, сколько денег придет.

Деньги приходят за три дня до начала отпуска и рассчитываются в бухгалтерии.

Подсчеты проводятся в два этапа:

- Узнаем свой среднедневной заработок. Для этого зарплату делим на 29,3 – по примерному количеству дней в месяце.

- Умножаем на количество дней отпуска.

Получаем примерное число – сумма, которую вам выдадут на отпуск.

Пример: Евгений получает 50 тысяч рублей в месяц, он собирается в отпуск на 2 недели:

50 000/29,3 × 14 = 23 890 рублей

Однако подсчет по этой формуле достаточно примерный. На деле все часто выходит иначе.Итого – в дополнение к уже отложенным деньгам на отдых Евгений получит еще чуть более 23 тысяч рублей.

Маша думала, что отпускные – это половина зарплаты, поэтому и возникло такое недоразумение. Но неужели она действительно получила так мало, что отпускные составили всего 10 тысяч?

Вычисляем доход за период

Когда рассчитывается выплата на отпуск, учитываются все показатели:

- премии;

- переработки;

- ставка и районный коэффициент.

Важно: имеются в виду только последние 12 месяцев. Так что, если премию в 40 тысяч рублей вы получили в январе, а отдыхать уходите в феврале следующего года, то в расчет она не принимается.

Премии

Бывают годовыми, квартальными и ежемесячными. Как правильно посчитать отпускные в каждом из трех случаев, давайте рассмотрим далее.

Сложности возникают только с квартальной премией. С годовыми проще – учитывается только последняя премия, выданная за предшествующие 12 месяцев.

Психологи уверены: чтобы полностью отдохнуть, человеку необходимо 40 дней, но законодательством предусмотрены только 28

Квартальные премии (раз в 4 месяца) могут поделить на части. Если эти 12 месяцев делят какой-то квартал пополам, то и учитываться будет только половина, выпавшая на расчетный период.

Какие выплаты не берутся в расчет

Чтобы узнать, как насчитываются отпускные, нужно учесть еще и то, за что они не начисляются. Грубо говоря, игнорируются деньги, которые вы не заработали:

- социальные выплаты;

- оплата проезда, питания, коммунальных счетов;

- подарки на день рождения и проч.;

- декретные, больничные, другие отпускные.

Карта «Халва» – универсальный финансовый инструмент. Используйте свои средства, получайте кешбэк с покупок до 10% и доход на остаток собственных средств по карте до 9%, а также открывайте вклады под выгодный процент. Вы можете взять заемные средства до 500 000 рублей и потратить их на покупки в рассрочку 10 месяцев или больше, если оформите подписку «Халва.Десятка». Оформите Халву в пару кликов, и курьер привезет ее вам!

Только до 04.09.2022 действует увеличенная рассрочка – целых 24 месяца на все покупки у партнеров по акции «Школьная Халва». Позвольте себе еще больше с Халвой!

Рассчитываем, сколько дней отработано

Хорошо, бухгалтер вычел эти деньги из подсчетов. А если в расчетный период вы болели (больше 14 дней), были в командировках или декрете.

Эти дни также не учитываются, как и оплата за них. Кроме того, теперь нам понадобится другая формула.

- Число месяцев, в которые вы работали, умножаем на 29,3.

- Прибавляем число отработанных дней, в тех месяцах, в которых работали не полностью.

- Все деньги, заработанные за этот период, делим на полученную цифру.

- Получаем сумму среднедневного заработка.

Выглядит уравнение так:

(Выплаты, которые учитываются )/((число месяцев, в которые вы работали ×29,3)+остаток отработанных дней) = Среднедневной заработок

Рассчитываем среднедневной заработок и отпускные

Итак, мы знаем необходимые формулы. Пришло время открывать калькуляторы и делать расчеты.

Если вы хотите, чтобы пришло больше отпускных, возьмите время на отдых в короткий месяц, либо в течение 12 месяцев после крупной премии

Недавно Мария родила замечательного малыша – девочку Василису. Когда ей исполнилось три года, женщина вышла на работу. Но ребенок требовал много внимания, поэтому она вышла в отпуск спустя полгода.

Бухгалтер отправил молодую маму в отпуск на 14 дней. Зарплата у нее небольшая – 27 тысяч рублей, ежегодную премию она еще не получила. Как рассчитываются отпускные в этом случае, если начало отпуска – 9 сентября 2021 года, а Маша вышла из декрета 15 марта?

- Расчетный период будет длиться с 9 сентября прошлого года. То есть из 12 месяцев вычитаем все с сентября по февраль. Это число мы умножаем на 29,3.

- Март учитывается только наполовину, с 15 марта – день, когда Маша вышла из декрета. Получается 16 дней.

(5 × 29, 3) + 16 = 162,5

- Теперь нам нужно сосчитать все деньги, которые Мария получила за это время.

27 × 5 = 135 тыс. – зарплата с апреля по август;

135 + 13, 5 тыс. (деньги за март) = 148,5 тыс. – столько денег заработала Мария с момента выхода на работу до отпуска.

- Предпоследний этап – поделить сумму заработка за последние 12 месяцев на отработанные дни.

(148,5 )/162,5=0,913 – среднедневной заработок Маши составляет 913 рублей.

- Среднедневной заработок умножаем на сумму дней отпуска:

913× 14 = 12 782 рублей – столько денег Маша получит в качестве отпускных.

В Совкомбанке можно оформить кредит наличными на любые цели до 3 млн рублей со ставкой 6,9%. Выберите удобную программу и рассчитайте ежемесячный платеж на кредитном калькуляторе. Деньги нужны срочно? Достаточно паспорта и любого второго документа. Нужна крупная сумма? Вы можете взять кредит под залог автомобиля или недвижимости. Заполните заявку на сайте и получите быстрое одобрение. Есть доставка!

Что делать, если с вами поступили несправедливо

В Японии считается, что человек, спящий на рабочем месте, – трудяга, потому что он устал настолько, что не выдержал и уснул прямо на рабочей клавиатуре.

В Америке уважение вызывают люди, которые не берут отпусков, – ведь они такие трудолюбивые. Но ни то, ни другое недопустимо в России.

Что нужно знать о правонарушениях в отношении отпусков:

- За каждый отработанный месяц вам полагается 2,33 свободных дня.

- Отпуска должны оплачиваться, поэтому если вы отработали 6 месяцев и, ни разу не выйдя в отпуск, решили уволиться, то имеете право на получение отпускных без самого отпуска.

- Обратная ситуация – если вы уже отгуляли свой отпуск, а месяцы не отработали, то деньги могут вычесть из зарплаты.

- Люди, профессии которых связаны с опасностью для жизни, и те, чей отпуск превышает 28 дней, могут частично заменить его выплатой, договорившись с работодателем.

- Если отпускные выплачиваются слишком рано или слишком поздно, работодатель понесет денежное наказание: от 1 до 50 тысяч рублей за первый раз и от 10 до 100 тысяч рублей за второй.

Отстаивание гражданских прав может показаться неприятной или даже эгоистичной процедурой. На самом деле, наказанный однажды правонарушитель может испугаться и больше никогда так не поступать с другими сотрудниками

Если права нарушаются, то работник может обратиться в профсоюз, инспекцию труда или суд. Если не хочется сразу рубить с плеча, можно прежде сообщить руководителю о намерениях. Как показывает практика, большинство проблем решаются, когда люди просто разговаривают с глазу на глаз.

Поняв, что что-то не так, Мария расстроилась. Поначалу она решила забыть про этот вопрос и ехать на отдых практически без отпускных. Но супруг переубедил ее, напомнив, как долго они ждали этих двух недель.

Скрепив сердце, Мария, которая очень не любила конфликты, пошла к начальнику, чтобы вежливо спросить о своей проблеме. Руководитель выслушал ее, извинился и позвонил в бухгалтерский отдел. Всего пару часов спустя девушке перевели на карту остаток средств и еще 2 тысячи рублей за причиненные неудобства.

Расчет отпускных в 2022 году. Пять ошибок, которых следует избегать

Ошибки при расчете отпускных приводят к тому, что работник получит больше или меньше нужной суммы. Выплатили больше — завысили расходы на оплату труда. Выплатили меньше — обидели работника и нарушили его права. Разберем 5 главных ошибок бухгалтера

Порядок расчета среднего заработка при определении отпускных регламентирует Постановление Правительства РФ от 24.12.2007 № 922.

Какие ошибки допускают чаще всего

Ошибка № 1. Неправильно определен расчетный период для отпускных

Причина этой ошибки кроется в том, что бухгалтер неверно трактует норму п. 5 Положения № 922. Здесь указано время, которое надо исключать из расчета.

При исчислении среднего заработка из расчетного периода исключается время и начисленные за это время суммы, если:

- за работником сохранялся средний заработок в соответствии с законодательством РФ, за исключением перерывов для кормления ребенка. Нельзя исключать перерывы для кормления ребенка.

- работник получал пособие по временной нетрудоспособности или по беременности и родам;

- работник не работал в связи с простоем по вине работодателя или по причинам, не зависящим от работодателя и работника. Нельзя исключать время простоя, произошедшего по вине работника.

- работник не участвовал в забастовке, но в связи с этой забастовкой не мог выполнять свою работу. Нельзя исключать время, когда работник участвовал в забастовке.

- работнику предоставлялись дополнительные оплачиваемые выходные дни для ухода за детьми-инвалидами и инвалидами с детства;

- работник в других случаях освобождался от работы с полным или частичным сохранением заработной платы или без оплаты в соответствии с законодательством РФ.

Если на момент расчета отпускных в расчетном периоде есть неявки по невыясненным причинам, исключать это время также нельзя. Аналогично и с прогулами. Это полностью соответствует п. 5 Положения № 922.

- Как избежать ошибки. Нельзя исключать из расчетного периода:

- перерывы для кормления ребенка;

- время простоя по вине работника;

- время, когда работник участвовал в забастовке;

- неявки по невыясненным причинам;

- прогулы.

Ошибка № 2. В организации расчетный период менее 12 месяцев, что ухудшает положение работников

Средний заработок работника независимо от режима его работы рассчитывают исходя из фактических заработной платы и отработанного времени за 12 календарных месяцев, предшествующих периоду, в течение которого за работником сохраняется средняя заработная плата (п. 4 Положения № 922).

В коллективном договоре, локальном нормативном акте могут быть предусмотрены и иные периоды для расчета средней заработной платы, если это не ухудшает положение работников (ст. 139 ТК РФ). Обратите внимание, ключевые слова «если это не ухудшает положение работников».

- Как избежать ошибки. Допустим, в организации локальными нормативными актами предусмотрен иной расчетный период, например, четыре месяца.

Прежде чем выплатить отпускные работнику, бухгалтер должен рассчитать отпускные два раза:

- из 12 предшествующих месяца;

- из периода, который установлен локальными нормативными актами.

Если отпускные, рассчитанные из 12 предшествующих месяцев, окажутся больше, то выплатить следует эту сумму.

Ошибка № 3. В расчет отпускных неправильно включены выплаты в расчетном периоде

Для расчета среднего заработка учитываются все предусмотренные системой оплаты труда виды выплат, применяемые у соответствующего работодателя, независимо от источников этих выплат (п. 2 Положения № 922). Ключевые слова — «предусмотренные системой оплаты труда».

- В расчет среднего заработка включены выплаты, которые произведены не за труд. Нельзя включать в расчет выплаты, которые не относятся к зарплате (ст. 129 ТК РФ).

- В расчет отпускных включены выплаты, которые не предусмотрены локальными нормативными актами компании.

- Как избежать ошибки. Не включайте в расчет среднего заработка при исчислении отпускных выплаты, которые не являются заработной платой, а именно выплатой за труд. Например, поощрительная выплата к 50-летию работника не является зарплатой, ее нельзя включать в расчет отпускных — это законодательно не обосновано. Зафиксируйте в локальных нормативных актах компании выплаты, включаемые в расчет отпускных, например, в Положении об оплате труда.

Ошибка № 4. В расчет отпускных включены все премии в расчетном периоде

Ошибка возникает, когда в расчет отпускных бухгалтер включает премии:

- непредусмотренные локальными нормативными актами,

- выплаченные работнику не за труд, например, к юбилейной дате или профессиональному празднику,

- годовые за год, не предшествующий расчету отпускных.

Пример. Работник уходит в отпуск в марте 2022 года. В расчетном периоде начислены две годовые премии: в марте 2021 года за 2020 год и в январе 2022 года за 2021 год. Премия за 2020 год оказалась больше, чем премия за 2021 год. Бухгалтер включил в расчет среднего заработка премию за 2020 год, так как она больше. Это неправомерно. Согласно п. 15 Положения № 922, вознаграждение по итогам работы за год, единовременное вознаграждение за выслугу лет (стаж работы), иные вознаграждения по итогам работы за год, начисленные за предшествующий событию календарный год, включаются независимо от времени начисления вознаграждения.

- все без исключения ежемесячные, ежеквартальные, полугодовые премии, начисленные в расчетном периоде.

Пример. В расчетном периоде, составляющем 12 месяцев, за один и тот же показатель работнику начислено пять ежеквартальных премий. Все премии были включены в расчет. Бухгалтер так поступил, аргументируя это тем, что все они начислены в расчетном периоде. Это не так. Согласно п. 15 Положения № 922, включить можно не более четырех ежеквартальных премий за один и тот же показатель. Аналогично и с ежемесячными, и полугодовыми премиями.

- Как избежать ошибки. В расчет среднего заработка при исчислении отпускных следует включать:

- только премии, предусмотренные локальными нормативными актами;

- только премии за труд;

- не более 12 ежемесячных, четыре ежеквартальных, двух полугодовых премий, начисленных в расчетном периоде, за один и тот же показатель;

- годовую премию только за предшествующий событию календарный год, независимо от времени начисления.

Ошибка № 5. Неверно применили коэффициент повышения

Средний заработок при расчете отпускных работника рассчитывается с учетом коэффициента повышения, хотя увеличение оклада коснулось только одного работника.

Согласно п. 16 Положения № 922, применять коэффициент повышения допустимо только в том случае, если оклады были повышены всей организации, всему филиалу или всему структурному подразделению.

Вы обнаружили ошибку при начислении отпускных. Что делать? Для начала разберитесь, отпускные завышены или, наоборот, занижены:

- Отпускные занижены — доначислите и доплатите работнику недостающую сумму.

- Отпускные завышены — в этом случае просто так удержать излишне выплаченные деньги нельзя, так как ошибка произошла из-за неправильного применения норм законодательства. Удержание возможно только в том случае, если работник выразит на это письменное согласие.

Если такое согласие получено, то удержать излишне выплаченную сумму можно в полном объеме. Это будет рассматриваться как удержание по инициативе работника, а ограничений здесь нет. Но если работник откажется, то вернуть излишне выплаченные отпускные получится только через суд.

Шпаргалка

В шпаргалке собрана полезная информация из статьи:

18 советов про график отпусков 651.9 КБ

5 практических ситуаций про график отпусков. Вопрос‑ответ 646 КБ

Кто вправе просить внеочередной отпуск (в законах нет единого перечня, эксперты Контур.Школы подготовили для вас этот список) 560 КБ

Отпускные «подарки»

Отпускной сезон заканчивается, туристы возвращаются домой, и, к сожалению, иногда они везут с собой инфекционные «подарки». О том, как распознать и в максимально короткие сроки получить необходимую медицинскую помощь, мы сегодня и поговорим.

Итак, «подарок» номер один — вши

Откуда везут?

Отовсюду, и из страшненьких гостевых домов с одним туалетом на этаж, и из очень дорогих отелей, из стран с низкой санитарной культурой и таких благополучных, как Германия или Израиль. Наши курорты, к сожалению, тоже не исключение, а уж детские лагеря — тем более. Кроме того, вши могут перескочить с зараженного человека в магазине или общественном транспорте. Не застрахован вообще никто, особенно чистюли — вши очень любят чистые волосы.

Поэтому, если вы изначально в отпуске не проверили чистоту матрасов и подушек, а по возвращении домой вдруг появились спонтанные расчесы — это повод немедленно провериться на наличие педикулеза. Процедура проста и незамысловата — частый гребень, с помощью которого осматриваются волосы и кожа на голове.

Если подозрения подтвердились — идем в аптеку и покупаем противопедикулезное средство, например, Пара Плюс. Обрабатываем волосы так, как написано в прилагающейся инструкции, затем моем голову и вычесываем волосы мелким гребнем. После всех процедур меняем всю одежду и постельное белье, стираем и проглаживаем горячим утюгом с обеих сторон. Затем в течение месяца каждую неделю осматриваем каждого члена семьи и, при необходимости, повторяем обработку.

«Подарок» номер два — расстройства со стороны ЖКТ

Про диарею путешественников мы говорили вот тут.

Что еще можно привезти домой из отпуска?

- дизентерию

- сальмонеллез (если во время инкубационного периода успели до дома добраться)

- амебиаз

- брюшной тиф

Что общего между всеми этими заболеваниями? Появление кала с кровью. Он будет разным, но в нем будет кровь в том или ином виде, и если она вдруг появилась, должно последовать немедленное обращение к врачу.

А теперь более подробно рассмотрим перечисленные заболевания.

- Начнем с брюшного тифа, как самого редкого.

Последняя известная вспышка брюшного тифа была в прошлом году в Пакистане, а так как заболевание является эпидемически значимым, то, готовясь к поездке, было бы не лишним поискать информацию, нет ли чего подобного в стране предстоящего отдыха. Паратиф тоже считается проблемой.

Как можно заразиться? Источником заражения всегда является больной человек или здоровый носитель, который прикасался к вашей еде, — это так называемый фекально-оральный путь передачи.

Как проявляется? Если вы питались в подозрительных местах, а по возвращению домой началась упорная, иногда волнообразная, но всегда выматывающая лихорадка на уровне 38–40°С, плюс/минус кишечная симптоматика — немедленно к врачу, которого в обязательном порядке надо поставить в известность о пребывании за границей. Врач вас немедленно уложит на больничную койку с целью исключения брюшного тифа. Отказываться от госпитализации нельзя, да и не получится.

- Амебиаз — привозят из стран с субтропическим климатом, наши юга не исключение, как и ближайшее зарубежье. К сожалению, заболеваемость в России растет, и далеко не всегда в регионах с жарким климатом. По последней информации самыми проблемными регионами являются холодные Ханты-Мансийский АО, Чукотка, Архангельская и Мурманская область, и уж только потом традиционные жаркие Дагестан, Адыгея и т. д. и т. п.

Где и как можно заразиться? Источник заболевания всегда будет больной человек, либо бессимптомный носитель, коих в мире насчитывается порядка 500 млн., из которых потом заболеет не более 10%. Основной путь передачи — фекально-оральный.

Как проявляется? Клиникой острого кишечного расстройства и стулом с кровью. Иногда стул описывают как «малиновое желе».

Ваши действия — немедленно к врачу, и никакого самолечения и даже попыток оного.

Скорее всего, если и заболеете, то по месту пребывания, но можете и домой привезти.

Как и чем можно заразиться? Раньше вспышки были связаны с употреблением зараженных яиц и мяса птицы, теперь вспыхнуть может совершенно из-за любого мясного или молочного продукта. Последняя масштабная вспышка в США была связана с употреблением куриных салатов, которые с одного предприятия развели по супермаркетам половины страны.

Как проявляется? Заболевание чаще всего носит массовый характер (полягут все вокруг). Инкубационный период порядка 3–5 дней от момента заражения. Проявляется как острая кишечная инфекция с многократной диареей и лихорадкой, не купирующейся на вторые сутки. Стул может выглядеть как «болотная тина» или «лягушачья икра». При частой дефекации может появиться свежая кровь.

Ваши действия — немедленное обращение к врачу и никаких попыток самолечения.

- Дизентерия — самое часто встречающееся кишечное расстройство.

Как можно заразиться? Источником заболевания является больной человек, который либо касался вашей еды (фекально-оральный путь передачи), либо ваших вещей (контактно-бытовой), либо через употребление зараженной воды (поэтому всегда пользуйтесь бутилированной).

Если вы ознакомились со статьей «Диарея путешественников», там мы достаточно подробно рассказывали о мерах профилактики данного заболевания.

Чем характеризуется:

- острым началом

- лихорадкой до 41°С

- жидким стулом

- болями в животе схваткообразного характера, а также довольно неприятными позывами на опорожнение кишечника

- возможен стул с примесью слизи и крови

- диарея на начальном этапе бывает кратковременной, но затем количество стула может увеличиться до 30 раз в сутки

Где можно было заразиться?

- заглатывая воду при купании

- при покупке еды с лотков, стоящих на открытом солнце и без холодильных установок

- поедая немытые фрукты

- используя небутилированную воду

- питаясь в странных местах

- не соблюдая чистоту рук (например, отделываясь влажными салфетками)

Что делать? Немедленно обращаться к врачу. Никакого самолечения и помнить, что дизентерия и сальмонеллез лечатся несколько по-разному.

«Подарок» номер три — малярия

С каждым годом ее привозят все больше и больше.

Откуда везут:

- страны Африки (в основном из Нигерии, Конго и Кении)

- Индия

- Доминикана

Куда чаще всего привозят? В Москву.

Как можно заразиться? Источник заражения — комары вида Anopheles. Возбудителем является малярийный плазмодий. Поэтому если не было москитных сеток и достаточного количества репеллентов, то при появлении ниже описанной симптоматики должно последовать немедленное обращение за медицинской помощью.

Как проявляется?

- обычно симптомы появляются через 10-15 дней после укуса инфицированного комара

- первые симптомы — лихорадка, головная боль и озноб — могут быть слабовыраженными, что затрудняет выявление малярии

- дальнейшие рецидивы будут протекать все тяжелее и тяжелее, и нет, само оно не пройдет.

- если не начать лечение в течение первых 24 часов, малярия P.falciparum может развиться в тяжелую болезнь, часто заканчивающуюся летальным исходом.

«Подарок» номер четыре, «модная» в этом сезоне лихорадка Денге, поэтому опишем ее более подробно

Как можно заразиться? Основными переносчиками лихорадки Денге являются комары Aedes aegypti. Если таких комаров нет, то заразиться от больного человека, даже если он находится рядом, не получится.

Чем проявляется:

- лихорадкой

- тошнотой

- сыпью

- головными и поясничными болями

- геморрагический вариант лихорадки сопровождается сильными внутренними кровотечениями

Если опознали вышеуказанные симптомы — к врачу с обязательным рассказом, в какой стране были и кусали ли вас там комары.

«Подарок» номер пять — заболевания, передаваемые половым путем

Мы не будем конкретизировать, какие именно это заболевания, потому что из отпуска в принципе можно привезти абсолютно все. И нет, презервативы не панацея — и потому что имеют свойство рваться, и потому что далеко не от всех инфекций защищают.

Упоминание ЗППП вызвано тем, что если на отдыхе имели место интимные связи, особенно с местными, и еще более особенно с местными жрицами любви (любого пола), по приезду в любом случае, если, конечно, связь была не в противочумном костюме, следует посетить местный КВД, либо его лабораторию. Во-первых, будете точно знать, что привезли или не привезли. Во-вторых, если что-то привезли, то вовремя и до развития осложнений успеете пролечиться (врачи, предлагающие все вылечить единственной таблеткой или инъекцией, сразу после подобного предложения должны быть посланы в отдаленную горную деревеньку в Перу, так как такой подход за 10 последних лет привел к тому, что тот же гонококк уже лечить практически нечем). И, в-третьих, заражение ЗППП партнера и не постановка оного в известность наказуема Уголовным Кодексом Российской Федерации. Так что берегите себя и не оставляйте голову дома, отправляясь в отпуск.

И последний на сегодня «подарок» номер шесть, отчасти связанный со вторым и пятым, — гепатиты.

Гепатит А — болезнь грязных рук, в том числе и поваров. Путь передачи — фекально-оральный. Привозят отовсюду, но больше всего из стран Африки и Юго-Восточной Азии. Так что если вы там были и вдруг внезапно пожелтели — немедленно к врачу.

Гепатиты В и С привозят после половых контактов любой степени защищенности с местным (особенно африкано-арабским населением), и если таковые были, лучше сходить и сдать кровь, не дожидаясь превращения себя в лимон, перезаражав к тому моменту как минимум близких людей. Тем более гепатит С не просто так назван «ласковым убийцей» — его симптоматика начинает проявляться спустя годы, и уже тогда, когда медицина почти бессильна. При ранней же диагностике, лечение дает очень хорошие и главное — надежные результаты.

В заключение хотелось бы отметить, что автор очень надеется, что ваш отпуск прошел идеально, и не оставил ничего, кроме самых приятных воспоминаний и впечатлений, но не упомянуть о вероятных заболеваниях, связанных с микробным заражением, он тоже не мог.

Перед началом применения любого препарата посоветуйтесь со специалистом и ознакомьтесь с инструкцией по применению.

Калькулятор отпускных в 2022 году

Каждый год отправляйте сотрудников по трудовому договору в оплачиваемый отпуск на 28 дней. В это время они получают не обычную зарплату, а отпускные. Вот, как посчитать дни отпуска и сумму отпускных.

Содержание

- Калькулятор отпускных

- Формула расчёта

- Количество дней отпуска

- Расчётный период

- Средний дневной заработок

- Как оформить и выплатить

Калькулятор отпускных

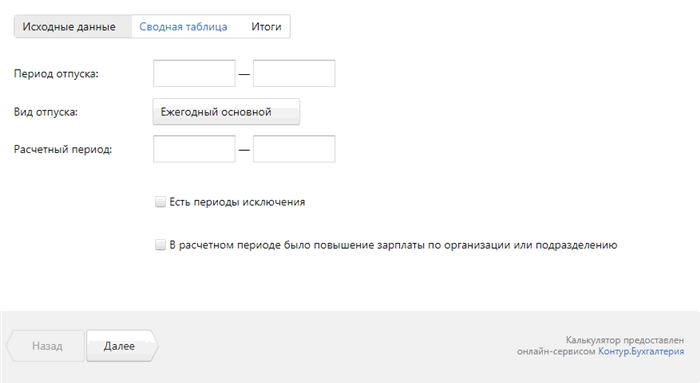

Как пользоваться калькулятором?

- Укажите даты начала и окончания отпуска. Первую возьмите из заявления сотрудника, вторую подберите сами. Убедитесь, что количество дней отпуска совпадает с количеством из заявления. Праздничные дни не учитываются как отпускные, поэтому отпуск по календарю может оказаться длиннее.

- Расчётный период определится автоматически. Добавьте периоды исключений, если они есть — это отпуска, больничные, командировки или пропуск работы по другим причинам. Если в расчётный период вы массово повышали оклад всем сотрудникам организации или подразделения, поставьте галочку. Она не нужна, если увеличивали зарплату только одному или нескольким сотрудникам.

- Перейдите на следующий шаг и укажите выплаты сотруднику за период расчёта. Это зарплата с надбавками и премии, которые учитываются по правилам из пункта 15 Постановления Правительства. Не учитывайте отпускные, больничные, командировочные и другие выплаты по среднему заработку, а также материальную помощь и компенсацию расходов на питание.

- На последнем шаге посмотрите сумму отпускных и НДФЛ.

Статья о том, какими документами оформить отпуск

Формула расчёта

Вручную отпускные считаются по формуле:

Отпускные = Средний дневной заработок х Количество календарных дней отпуска

Средний дневной заработок = База для отпускных / Количество отработанных дней за расчётный период

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Количество дней отпуска

Оплачиваемый отпуск продолжительностью 28 календарных дней положен сотруднику за каждый отработанный им рабочий год (отпускной стаж).

Отсчёт отпускного стажа начинается с даты приема сотрудника на работу. Как правило, до отпуска ему нужно отработать у вас хотя бы полгода. Но по просьбе сотрудника вы можете разрешить ему отпуск и раньше.

В отпускной стаж включается все время, когда за сотрудником сохранялось место работы (должность), в том числе выходные и праздничные дни, дни отпуска, больничного и т п.

В стаж для отпуска не включается время отсутствия на работе без уважительных причин, в том числе время отстранения сотрудника от работы по его вине, а также время отпусков по уходу за ребенком и отпусков без сохранения зарплаты свыше 14 дней за год. Дни, исключаемые из отпускного стажа, сдвигают окончание рабочего года сотрудника.

Количество дней отпуска за неполный рабочий год рассчитывается по формуле::

Количетво дней отпуска, положенных работнику за полный год / 12 месяцев х Количество отработанных месяцев.

Отработанные месяцы считаются так же, как и рабочий год, со дня приема на работу.

Не полностью отработанные месяцы учитываются следующим образом:

- месяц засчитывается как полностью отработанный, если работник отработал половину месяца или больше

- месяц не учитывается в расчете, если работник отработал меньше половины месяца.

Если у сотрудника накопились дни отпуска за прошлый год, можете предоставлять их как угодно — по частям или соединить с отпуском за текущий год.

Неполный рабочий день на расчёт отпускного стажа никак не влияет.

Пример:

Даша принята на работу 2 июля 2021 года. Поскольку к моменту начала отпуска 12 мая 2022 года рабочий год отработан Дашей неполностью, посчитаем количество дней отпуска за неполный рабочий год:

- месяцы с июля по декабрь 2021 года и с января по апрель 2022 года отработаны полностью, всего 10

- май 2022 года отработан не полностью, меньше половины месяца, его не учитываем.

Даша полностью отработала 10 месяцев, за полный год ей были бы положены 28 дней отпуска, значит, за неполный: 28/12 х 10 = 23.

Расчётный период

Это 12 календарных месяцев перед отпуском. Он зависит от того, когда фактически начнется отпуск работника. Не важно, за какой период (рабочий год) он предоставлен. Если 12 месяцев сотрудником еще не отработано, то расчетный период — время, в течение которого он трудоустроен у вас.

Если сотрудник берёт отпуск с 14 мая 2022 года, то период расчёта — с 1 мая 2021 по 30 апреля 2022 года.

Если весь расчётный период выпадает на декрет или отпуск по уходу за ребёнком, замените его на предыдущие 12 месяцев. Если расчётный период приходится на декрет частично, ничего не меняйте.

Количество отработанных дней в расчётном периоде — все рабочие, выходные и праздничные дни, пока с работником действовал трудовой договор. Исключите командировки, отпуска, больничные или пропуск работы по другим причинам.

Количество дней в месяце, который отработан полностью, всегда одинаковое — 29,3.

Дни в не полностью отработанном месяце посчитайте по формуле:

Количество отработанных дней в месяце / Число календарных дней в месяце х 29,3.

Отработанными днями считаются даже выходные и праздники. Не учитывайте только те, которые выпадают на периоды исключений.

Пример:

Даша собирается в отпуск 12 мая 2022 года. В течение расчётного периода с 1 мая по 30 апреля были периоды исключений:

- командировка — с 6 по 11 июня,

- ежегодный оплачиваемый отпуск — с 14 по 25 августа.

Даша полностью отработала 10 месяцев. Количество дней = 29,3 х 10 = 293 дня.

Посчитаем количество дней в июне и августе, которые Даша отработала не полностью.

- В июне = 24/30 х 29,3 = 23,44

- В августе = 19/31 х 29,3 = 17,96

Отработанные дни за расчётный период: 293 + 23,44 + 17,96 = 334,4

Средний дневной заработок

Посчитаем его по формуле:

Выплаты в расчётном периоде / Количество отработанных дней за это же время.

Учитывайте зарплату со всеми надбавками и коэффициентами, а премии — по правилам из пункта 15 Постановления Правительства.

Не учитывайте отпускные, командировочные, больничные и другие выплаты, которые считаются по среднему заработку, материальную помощь, компенсацию расходов на питание.

Если в расчётном периоде вы массово повышали оклады в организации, филиале или подразделении, проиндексируйте средний заработок работника по правилам из пункта 16 Положения.

Полученную сумму выплат разделите на количество отработанных дней.

О расчете среднего дневного заработка есть отдельная статья.

Даша получала 40 тысяч рублей в месяц в течение всего расчётного периода.

База для отпускных за расчётный период = 40 000 х 12 = 480 тысяч.

Средний дневной заработок = 480 тысяч / 334,4 = 1435,41 рублей.

Сумма отпускных = Средний дневной заработок х Количество дней отпуска = 1435,41 х 17 = 24 401,97.

Как оформить и выплатить

Порядок оформления отпуска и выплаты отпускных — в этой статье.

Статья актуальна на 21.01.2022

Продолжайте читать

Работник не вышел на работу: когда можно уволить за прогул, а когда нет

Районный коэффициент и северная надбавка: где найти и как считать

Рассылка для бизнеса

Соцсети

Мы всегда рады комментариям, которые не нарушают наши правила и поддерживают дружелюбную атмосферу на сайте. Стараемся отвечать на все вопросы по Эльбе и несложным бухгалтерским темам.

Как отразить в 6-НДФЛ различные выплаты

При заполнении расчета 6-НДФЛ необходимо отразить в нем все выплаты сотрудникам, в том числе премии, подарки, отпускные и т.д. Следует учитывать, что для различных выплат дата фактического получения дохода определяется по-разному, а также, что выплаты могут указываться в расчете не в полной сумме или только в пределах необлагаемого норматива.

За ошибки в расчете 6-НДФЛ компанию могут оштрафовать на 500 руб.

Премия в 6-НДФЛ

Данные по премиям вносят в оба раздела 6-НДФЛ, а также в справку о доходах и суммах налога физлица. В Приложении к справке годовую премию вписывают под кодом «2002».

При заполнении расчета вопросы может вызвать установление даты фактического получения дохода: она зависит от типа премии – производственная или нет.

Для ежемесячной производственной премии этой датой является последнее число месяца, за который она начислена. Поэтому такую премию надо отражать в разделе 2 расчета 6-НДФЛ отчетного периода, на который выпадает этот месяц.

В полях раздела 1 указывают:

- 020 – общую сумму удержанного (в том числе с премии) в последние три месяца отчетного периода налога. Срок его перечисления не важен;

- 021 – рабочий день, следующий за днем выплаты премии;

- 022 – общую сумму удержанного налога (включая налог с премии), срок перечисления которого приходится на дату, приведенную в строке 021.

При заполнении раздела 2 6-НФДЛ:

- в поле 110 – учесть премию в общей сумме доходов, начисленных по всем физическим лицам с начала года;

- 112 – включить премии в общую сумму доходов, начисленных по всем физлицам за год по трудовым договорам (контрактам);

- 120 – указать общее количество работников, получивших вознаграждение;

- 140 – отразить НДФЛ, исчисленный со всех доходов с начала года, включая премию;

- 160 – внести общую сумму НДФЛ, удержанного с начала года, включая налог с премии;

- если премия выдана высококвалифицированному специалисту, заполняются также поля 115, 121 и 142.

Для каждого КБК заполняется отдельный раздел 1 расчета 6-НДФЛ. Если премии физлицам облагаются по разным ставкам НДФЛ, раздел 2 заполняется отдельно по каждой из них.

Годовые (квартальные, полугодовые) премии следует отражать в 6-НДФЛ за период, в котором они выплачены, поскольку дата фактического получения денег – день их выплаты.

Выплаты непроизводственных премий к праздникам и т.д. вносятся в 6-НДФЛ в том же порядке, что и производственные. Датой фактического получения такого дохода будет день перечисления непроизводственной премии работнику.

Подарки в 6-НФДЛ

Данные о подарках нужно указывать в обоих разделах 6-НДФЛ, а также в справках о доходах и суммах налога физлица в случае заполнения отчета за налоговый период.

Подарки не дороже 4 000 руб. (а для отдельных категорий физлиц – 10 000 руб.) в год можно не указывать, поскольку они не облагаются НДФЛ. Однако рекомендуется отражать их все независимо от стоимости, начиная с периода вручения первого, чтобы в дальнейшем не пришлось подавать «уточненки».

В разделе 1 расчета нужно привести:

- 020 – налог, удержанный за последние три месяца отчетного периода;

- 021 – рабочий день, следующий за днем выплаты подарка (в денежной форме);

- 022 – общую сумму удержанного (в том числе со стоимости презента) налога, срок перечисления которого попадает на дату, указанную в 021.

- 110 – стоимость подарка включается в общую сумму доходов, начисленных по всем физлицам за год. Для подарка в натуральной форме указывается его стоимость в деньгах;

- 112 – стоимость подарка, выдача которого предусмотрена трудовым договором (контрактом) и не оформлена договором дарения, отражается в общей сумме доходов, начисленной по всем физлицам с начала года по таким договорам;

- 120 – общее количество сотрудников, получивших доходы.

- 130 – налоговые вычеты по всем доходам, в том числе по подарку (в пределах 4 000 рублей).

- 140 – НДФЛ, исчисленный со всех доходов за год. Стоимость подарков не облагается НДФЛ, если она не выше лимита за отчетный период и презенты не являются вознаграждением за труд.

- 160 – НДФЛ, удержанный с начала года, включая налог с подарка. Данное поле не заполняется при выдаче дара в натуральной форме, если совокупная сумма подарков физлицу с начала года превысила необлагаемый лимит и после этого выплат в денежной форме не было. В этом случае заполняется строка 170.

- если подарок вручен (выплачен) высококвалифицированному специалисту, сведения указываются также в полях 115, 121 и 142 разд. 2.

Датой фактического получения дохода является день выплаты подарка в денежной форме или вручения в натуральной форме.

Сверхнормативные суточные в 6-НДФЛ

Суточные в пределах норм (не более 700 руб. для командировок по России и 2 500 руб. для зарубежных командировок) не учитывают, поскольку они не облагаются НДФЛ. Сверхнормативные суточные отражаются в 6-НДФЛ, поскольку в части превышения лимита они облагаются налогом.

Датой фактического поступления дохода в виде суточных считается последний день месяца, в котором утвержден авансовый отчет по командировке. Поэтому суточные надо отражать в разделе 2 расчета 6-НДФЛ за отчетный период, на который приходится месяц его утверждения.

В разделе 1 нужно отразить:

- 020 – общую сумму НДФЛ, удержанного в последние три месяца отчетного периода, включая налог со сверхнормативных суточных;

- 021 – рабочий день, следующий за днем выплаты дохода, с которого удерживается налог, исчисленный со сверхнормативных суточных;

- 022 – удержанный НДФЛ, срок перечисления которого приходится на дату, указанную в строке 021, в том числе налог с суточных в части превышения лимита.

В разделе 2 следует:

- 110 – включить суточные, превышающие норматив, в общую сумму доходов, начисленных по всем физлицам с начала года;

- 112 – включить сверхнормативные суточные в общую сумму доходов, начисленную по трудовым договорам (контрактам) по всем физлицам с начала года;

- 120 – отразить общее количество физлиц, которые получили выплаты;

- 140 – указать НДФЛ, исчисленный со всех доходов с начала года, в том числе с суточных, которые превышают норму;

- 160 – указать общую сумму НДФЛ, удержанного с начала года, включая налог с суточных в части превышения лимита.

- если суточные сверх нормы начислены высококвалифицированному специалисту, заполняются также поля 115, 121 и 142 разд. 2.

При заполнении расчета за налоговый период сведения о сверхнормативных суточных и соответствующем НДФЛ нужно отразить в справке о доходах и суммах налога физлица.

Отпускные в 6-НДФЛ

Датой фактического получения отпускных является день их выплаты. В 6-НДФЛ отражаются только выплаченные отпускные, в том периоде, в котором они выплачены. Отпускные, которые насчитаны, но не перечислены, указывать не нужно.

В разделе 1 вносятся:

- 020 – налог, удержанный (в том числе с отпускных) в течение последних трех месяцев отчетного периода;

- 021 – последний день месяца, в котором выплачены отпускные;

- 022 – общая сумма удержанного налога, перечисленного датой, указанной в поле 021.

В разделе 2 нужно:

- 110 – включить отпускные в общую сумму доходов, начисленную по всем физлицам с начала года;

- 112 – учесть отпускные в общей сумме доходов, начисленной по трудовым договорам (контрактам) по всем физлицам с начала года;

- 120 – отразить общее количество физлиц, которые получили выплаты, в том числе в виде отпускных;

- 140 – указать НДФЛ, исчисленный со всех доходов с начала года;

- 160 – указать НДФЛ, удержанный с начала года, включая налог с отпускных.

- если отпускные выплачены высококвалифицированному специалисту, заполняются также поля 115, 121 и 142 разд. 2.

В 6-НДФЛ за налоговый период информация об отпускных и НДФЛ с них отражаются также в справке о доходах и суммах налога физлица. Сведения включаются в состав обобщенных данных в разделе 2 справки и в Приложении к ней.

Подробнее в материалах КонсультантПлюс:

Отчетность за 2021 год

Заполните форму и получите бесплатно сборник «Отчетность за 2021 год. Сдаем декларации и расчеты»! Подборка включает рекомендации и готовые решения для подготовки расчетов и отчетов за 2021 год: НДС, налог на прибыль, НДФЛ, страховые взносы, кадровая отчетности и т.д.

Читайте также: